Процент за снятие наличных

Кредитная карта в России давно перестала быть чем-то диковинным. Для многих людей – это необходимость, своеобразная подушка безопасности, способная подстраховать в непредвиденной ситуации.

Сбербанк предлагает своим клиентам кредитные карточки, с которых в любой момент можно снимать денежные средства. Но эта услуга не бесплатна.

Банк начисляет комиссию за пользование кредитными средствами и взимает процент за снятие их с банкомата.

Кредитные карты изначально были созданы для безналичных расчётов. Заёмщикам Сбербанка предоставляется льготный период до 50 дней на беспроцентный возврат заимствованных денежных средств.

Но этот грейс-период действует, если были совершены безналичные расчётные операции. При снятии наличных комиссия начисляется сразу же.

Клиент Сбербанка обязан будет выплатить при обналичивании денег:

- 3% от суммы (минимум 390 рублей за каждую операцию) при снятии наличных с банкомата Сбербанка или получении их в его кассе,

- 4% от суммы при снятии с банкомата стороннего банка – 3% за каждое снятие (минимально 390 рублей) + дополнительно комиссия банку, в котором произошло обналичивание, – минимум 1% от суммы.

Снятие кредитных средств является довольно дорогостоящей услугой, особенно, если снимать небольшую сумму. Даже если клиент захочет получить 100-200 рублей, то он будет обязан заплатить минимум 390 рублей за снятие с банкомата.

Если человек решит воспользоваться аппаратом стороннего банка, то ему придётся выплатить и дополнительную комиссию за услуги.

Комиссия за снятие наличных с кредитной карты Сбербанка взимается автоматически (списывается со счёта клиента).

Процент за использование кредитных средств начисляется Сбербанком на всю сумму задолженности (деньги, взятые заёмщиком + комиссия за их снятие). Для заёмщиков установлен определённый лимит денег, больше которого за 1 раз снять не получится.

Как снять наличные деньги с кредитной карты

- Через кассу (при этом нужно будет предъявить паспорт),

- Через банкомат (потребуется кредитная карта),

- Через кассу или банкомат стороннего банка (комиссия за выполнение операции будет выше),

- Через платежные терминалы (потребуется любая дебетовая карта, желательно)

- Почтовый перевод (к комиссии за перевод наличных с кредитки добавляется комиссия почты),

- Перевод через системы Contact или Unistream (комиссии достаточно большие, поэтому такой способ оправдан лишь в случае острой необходимости),

- Через электронные кошельки (потребуется электронный кошелек и дебетовая карта, привязанная к ней),

- Через счет мобильного телефона.

Для получения наличных средств с кредитной карты можно использовать многие безналичные способы перевода, если на руках у вас имеется еще и дебетовая карта.

То есть можно с кредитной карты перевести деньги любым способом, а затем снять наличные с дебетовой карты.

Однако таким способом не удастся избежать дополнительных денежных потерь при обналичивании кредитки, ведь в любом случае все операции перевода с кредитной карты выполняются с комиссией.

Как снять наличные с кредитки без комиссии

Существует способ, как уменьшить процент взимаемой комиссии при обналичивании кредитной карты. Свести к нулю финансовые потери не удастся, а вот снизить процент взимаемой комиссии вполне возможно.

Деньги с кредитной карты можно перевести на счет электронного кошелька, а затем перевести средства на дебетовую карту и снять с нее деньги.

Данный способ требует изучения различных аспектов перевода, наличие и размеры комиссий за вывод средств, ведь иначе смысла в использовании такого хитроумного хода не будет.

Важно знать, чтобы вывести деньги с электронных кошельков с минимальными потерями, чаще всего требуется привязанная к ней карта.

- Нужен электронный кошелек: Qiwi, Webmoney или Яндекс деньги.

- Нужна дебетовая карта, счет которой привязан к счету электронного кошелька.

- Переводим деньги с кредитной карты на счет электронного кошелька. При этом система Сбербанка расценивает данную операцию, как оплату, поэтому комиссия за перевод не взимается, а льготный период сохраняется. Комиссию в размере от 0 до 0,75% берет платежная электронная система.

- Выводим средства с электронного кошелька на дебетовую карту. При этом может взиматься комиссия в размере около 1 – 1,5% в зависимости от банка и типа карты.

- Снимаем деньги с дебетовой карты любым удобным способом без комиссии.

Используя такой способ, можно снизить процент за снятие наличных с карты с 3% до 1,75%.

Справедливо будет отметить, что этим способом легко и быстро могут воспользоваться те, кто активно использует электронные кошельки для переводов.

Новичкам придется изучить, как завести электронный кошелек, потратить время на подтверждение статуса и привязку карты, изучить, как выводить средства.

Также системы электронных кошельков устанавливают лимиты на сумму совершаемых операций, поэтому для снятия большой суммы придется произвести нужные действия несколько раз.

Как снять наличные с кредитки Сбербанка без комиссии

Без комиссии клиенту Сбербанка кредитной карточкой можно оплачивать товары и услуги в интернете (оплата различной продукции, мобильной связи, телевидения, интернета и т.п.) или расплачиваться за покупки в магазинах через терминал.

Но если нужно получить именно наличные, то есть несколько способов обналичивания кредитных средств. Они требуют от человека некоторой смекалки.

Оплата покупок других людей. Это простой способ получить наличные. Нужно лишь найти людей, которые согласятся на такой обмен.

Некоторые держатели карт оплачивают товары и услуги в интернете своим знакомым, получая от них наличные, а другие – на кассе супермаркета находят людей, которые соглашаются помочь в обналичивании.

Бронирование отеля, билета, внесение авансового платежа за какие-либо услуги различных специалистов (юрист, парикмахер, фотограф и т.п.) с последующим возвратом денег на дебетовый счёт держателя кредитки. Необходимо убедиться, что аванс будет точно возвращён и что возврат на другой счёт возможен.

Покупка товара в магазине с последующим возвратом. Купив какую-то крупную вещь, можно вернуть её, попросив перевести деньги на дебетовый счёт, а не на кредитный. Это возможно, хотя порой занимает немало времени.

Через сим-карту мобильного оператора. Нужную сумму следует отправить на счёт, а затем обратиться в салон для расторжения договора.

Деньги выдадут наличными или отправят на дебетовую карту. Этот способ подойдёт при условии, что сим-карта человеку не нужна.

При этих вариантах обналичивания человек получит нужную сумму и льготный период для возврата кредитных средств на карту.

Перевод денег может осуществляться с помощью услуг «Сбербанк Онлайн» или «Мобильный банк», что очень удобно. А вернуть заёмные средства можно через терминал или кассу банка.

Другие способы обналичивания

Есть и другие способы получения наличных денег. Но большинство из них требует уплаты хотя бы минимальной комиссии. Популярными сейчас являются электронные кошельки. Эти платёжные системы могут выступать посредником для обналичивания кредитных средств.

Заёмщик может выбрать платёжную систему на свой вкус. Самое главное, чтобы она поддерживала вывод на дебетовую карту с минимальными процентами.

При переводе денег с кредитной карты Сбербанка на электронный кошелёк с клиента взимается комиссия в размере 0,75% от суммы.

Операция считается покупкой товара (электронных денег), потому грейс-период с беспроцентным возвратом банку потраченных средств будет действовать.

В случае с электронными кошельками Яндекс.Деньги и QIWI клиенту даже не потребуется открывать дополнительную дебетовую карточку.

Платёжные системы позволяют заказывать у них пластиковые карты, которые имеют общий с кошельком счёт. Стоимость обслуживания таких карточек минимальна.

Но вот оплатить комиссию за снятие денег с банкомата, скорее всего, придётся. Потому отправка кредитных средств через кошелёк на другой дебетовый счёт может быть более выгодным вариантом.

Кредитная карта без комиссии за снятие наличных: как выбрать

В современном мире наличные деньги требуются все реже: практически любые товары и услуги можно приобрести, воспользовавшись кредитной или дебетовой картой.

Однако бывают ситуации, когда без традиционных купюр не обойтись. Оформляя кредитную карту, следует предусмотреть возможность снятия с нее наличных и узнать, какую комиссию и в каких случаях берет банк.

Житейская мудрость гласит, что снимать наличные средства с кредитной карты не следует вообще — банки редко предоставляют выгодные условия. Однако есть из этого правила и исключения: некоторые финансово-кредитные организации предлагают весьма привлекательные проценты за снятия наличных.

Варианты и типовые условия снятия денег с кредитной карты

С кредитной карты вы можете снять наличные тремя способами, каждый из которых имеет свои плюсы и минусы. В «своем» банкомате или банкомате банков-партнеров.

В этом случае взимается комиссия за снятие наличных, обозначенная в тарифном плане: обычно от 1% до 9% от обналиченной суммы. При этом часто оговаривается верхний порог комиссии в фиксированном денежном эквиваленте, выше которого вы в любом случае не заплатите, какова бы ни была сумма снятия.

Однако бывают и иные варианты расчета процентов. Например, снимая деньги с кредитной карты «Тинькофф Платинум», помимо единоразовой комиссии в 2,9% вам придется заплатить фиксированные 290 рублей и от 32,9% до 49,9% годовых на полученную сумму.

Схема не самая выгодная для владельца карты. Предположим, вам потребовались снять 10 000 руб. В этом случае минимальное месячное пользование данной суммой будет вам стоить 290+290+274 = 854 руб., что приравнивается к 8,54%.

Стоит также иметь в виду, что банки-эмитенты карт часто вводят верхний предел на суточное обналичивание. Например, «ВТБ 24» для некоторых своих карт ограничивает максимальную сумму снятия до 100 000 рублей в день и до 600 000 в месяц.

В «чужом» банкомате. К этому способу приходится прибегать, когда срочно нужны деньги, а «родных» банкоматов рядом нет. За снятие денег в «чужих» банкоматах дополнительно может быть снята фиксированная сумма за обслуживание или процент от суммы снятия.

Обычно это 0,5–7% от суммы снятия к тому проценту, что устанавливает банк-эмитент карты для «своих» банкоматов, но не менее 350–450 рублей.

Кроме того, максимальная сумма обналичивания, разрешенная вашим банком, может быть ограничена требованием банка, владеющего банкоматом. В кассе банка.

Пожалуй, самый малоудобный способ. Прежде всего, сумму надо заказывать заранее. Затем, помимо процента за снятие денег в банковской кассе, берется процент за превышение дневного лимита снятия наличных 0,5–5% от суммы, на которую превышен лимит.

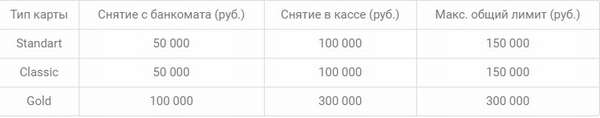

Например, вы клиент Сбербанка с картой Visa Classic. Суточный лимит выдачи через банкомат составляет 50 000 руб., а вам нужно 300 000 руб. Лимит выдачи через кассу банка в данном случае 150 000 руб.

Превышение лимита составляет 150 000 руб. За снятие через кассу с вас взимают 1% от всей суммы, это 3000 руб., а за превышение дневного лимита — 0,5% от суммы превышения, это 750 руб. Итого, вы должны банку лишних 3 750 руб.

Для сравнения: годовое обслуживание карты Visa Classic в Сбербанке стоит в первый год 750 руб., в последующие — 450 руб.

По-другому дело обстоит, если вы клиент «Альфа-Банка» и хотите получить деньги в одном из его отделений: здесь комиссия за выдачу наличных в кассе может не взиматься, если вы берете сумму более 135 000 руб., а если сумма меньше 300 000 руб., не взимается и процент за превышение лимита.

То есть 300 000 руб. вы можете снять без уплаты каких-либо процентов. В «чужой» кассе тоже можно снять наличные с кредитной карты, при этом придется заплатить 2% от снимаемой суммы за пользование «чужим» отделением.

Как определяется сумма снятия наличных

Снять наличные можно в любом банкомате, если в и нем, и на карте есть запрашиваемая сумма денег. Однако чтобы свести к минимуму риски мошенничества, банками устанавливаются лимиты на снятие наличных в зависимости от типа карты.

Лимиты бывают суточными, месячными и разовыми. Для Visa Electron и MasterCard Maestro сумма снятия наличных с кредитной карты за сутки обычно не превышает 150 000 руб., классические, золотые и платиновые карты позволяют снять любую сумму в пределах кредитного лимита.

Однако условия изменяются от банка к банку. Например, в «ЮниКредит Банке» лимит на снятие наличных зависит от вида карты: по классическим картам месячный лимит на снятие — до 30% от установленного кредитного лимита (не более 100 000 руб. в день), по премиальным — до 50% от установленного кредитного лимита (не более 500 000 руб. в день).

Отметим, что в 2015–2016 гг. многие банки пересмотрели лимиты. Например, в банке «Открытие» они вообще отменены, Сбербанк сократил суточный лимит для Visa Electron со 150 000 до 50 000 руб., а месячный — до 100 000 в своем регионе и до 50 000 — в других.

Если вы решили снять максимальную сумму, имейте в виду: в банкоматах стоит ограничение по количеству купюр (обычно 40), иначе они могут физически не пройти через щель выдачи (если терминал имеет функцию пакетной выдачи).

Поэтому выбирайте купюры самого крупного достоинства. При достаточном их наличии в банкомате вас можно поздравить: вы снимете всю сумму за одну операцию.

«Чужой» банкомат в любом случае выдаст вам за один раз не более 15 000 рублей. Если вам требуется более крупная сумма, чем готов выдать банкомат, придется обратиться в кассу банка.

Но и здесь существуют лимиты: как правило, это сумма, втрое большая, чем лимит в банкомате. Если вам требуется еще больше денег, будьте готовы предоставить в кассе справку с работы о зарплате — ряд банков ее требует.

Однако решить ситуацию можно и по-другому. Для этого ваша карта должна быть «снабжена» такой опцией, как беспроцентный период.

В течение этого срока вы можете перевести деньги на счет какой-нибудь электронной платежной системы, что будет засчитано как онлайн-покупка, а затем снять наличные в нужном вам объеме уже через терминал этой системы.

Такую услугу предоставляет банк «Тинькофф» при переводе на Яндекс-деньги или Qiwi-кошелек. За операцию придется заплатить 2% от суммы перевода.

Если к вашему счету в электронной платежной системе привязаны кредитная и дебетовая карта, вы можете перевести полученную сумму на дебетовую карту и снять ее в банкомате без процентов. Это трудоемкая, но рабочая схема.

Выбираем условия снятия денег

Допустим, вы нашли банк, который берет минимальную комиссию за снятие наличных с кредитки. Обязательно поинтересуйтесь картой расположения его банкоматов – ведь в «чужом» банкомате с вас могут списать дополнительные деньги за обслуживание.

Исключение составляют партнеры вашего банка. Чем их больше, тем больше вы имеете шансов снять наличные с карты с наименьшими потерями.

Имейте в виду, что списки партнеров могут претерпеть изменения, и партнерский банкомат, в котором вы вчера снимали наличные без комиссии, завтра может оказаться «чужим».

Актуальные списки партнеров публикуются на сайте банка. Также у одного банка могут быть партнеры по картам Visa и MasterCard: если вы снимали деньги по карте Visa на льготных условиях через банкомат одного партнера, не обязательно он является партнером для MasterCard.

Чтобы быть в курсе изменений, желательно подписаться на информационную рассылку банка.

Любопытный факт! Клиент банка «ВТБ 24», снимавший деньги в банкомате банка-партнера, обнаружил, что с него взяли комиссию. Выяснилось, что список партнеров успел измениться, но об этом не было возможности узнать заранее. Возмущенный клиент разместил в интернете негативный отзыв, после чего сумма удержанной комиссии была возвращена на его счет. Конечно, не все банки готовы так поступить. Хотя попытаться вернуть снятую таким образом комиссию теоретически можно через суд, на этих недоразумениях банковская система понемногу, но зарабатывает.

Лучшие кредитные карты для снятия наличных

Условия использования банковских продуктов, как правило, многогранны: если по одним параметрам клиент выигрывает, он проигрывает по другим. Кредитные карты изначально не предназначены для снятия наличных, и об этом не стоит забывать.

Кроме того, в нестабильных экономических условиях ставки по картам и проценты за снятие наличных постоянно меняются, и рейтинги банков устаревают на глазах.

Вот лишь ряд актуальных данных по известным банкам:

- «ЮниКредит Банк» — 25,9–29,9% годовых. Комиссия за снятие наличных составляет 3,9%, но минимум 390 руб.

- Сбербанк — 23,9–33,9% годовых. Комиссия за снятие наличных составляет 3% (не менее 390 руб.).

- «Райффайзенбанк» — от 29% годовых. Комиссия за снятие наличных составляет 3%+300 руб. Впрочем, у банка есть «Наличная карта», позволяющая снимать деньги без комиссии.

- «Бинбанк» — 29,5–34,5% годовых. Комиссия за снятие наличных составляет 3,9% (минимум 299 руб.) в банкомате банка и 4,9% — в чужих.

- ВТБ 24 — 26% годовых. Комиссия за выдачу наличных достигает 5,5% (минимум 300 руб.).

Имейте в виду, что некоторые банки предоставляют льготный период, который распространяется и на беспроцентное снятие наличных. Например, «ЮниКредит Банк» предлагает карты с льготным периодом до 55 дней.

Однако чтобы это условие оставалось в силе, необходимо вовремя погашать задолженность по карте и вносить ежемесячный минимальный платеж — любая просрочка лишит вас льгот! Имейте в виду!

Ставки по кредитным картам обычно выше ставок по потребительским кредитам. Но при этом такая карта является особым продуктом, позволяющим даже при максимальных ставках пользоваться заемными деньгами с наименьшими затратами.

Именно поэтому процентная ставка — лишь один из факторов, которые надо учитывать.